事業所得や不動産所得がある人は、1月1日〜12月31日までの所得を取りまとめ、白色申告または青色申告の方法により確定申告を行う必要があります。

申告方法によって最終的な納税額が大きく変わってくる可能性があるため、自分に適した申告方法を選ぶ必要があるといえます。

この記事では白色申告と青色申告の違いについて、制度や手続き、節税効果などの観点から詳しくご説明します。

| 会計ソフト | 特長 |

|---|---|

|

スマートフォンアプリの操作性が抜群! 確定申告の書類作成から提出までスマホ一つで完結できる >>公式サイトはこちら |

|

25年連続売り上げ1位!王道中の王道 簿記の知識がなくても取引入力から確定申告まで完結できる >>公式サイトはこちら |

|

関連サービスとの連携が便利! バックオフィス業務をサポートする関連サービスも充実 >>公式サイトはこちら |

福留 正明

1.白色申告とは

白色申告は、一言でいってしまえば後述する青色申告を行わない方が確定申告を行う際に選択することになる申告方法のことです。

1-1.白色申告の対象者

青色申告は開業届を提出した事業者が事前に青色申告承認申請書を提出した場合しか選択できないのに対し、白色申告は職業にかかわらず事前の申請なしに行うことができます。

そのため開業届および青色申告承認申請書を出していない個人事業主の方や普段確定申告を必要としない方などは白色申告を行うことになります。

1-2.白色申告の帳簿

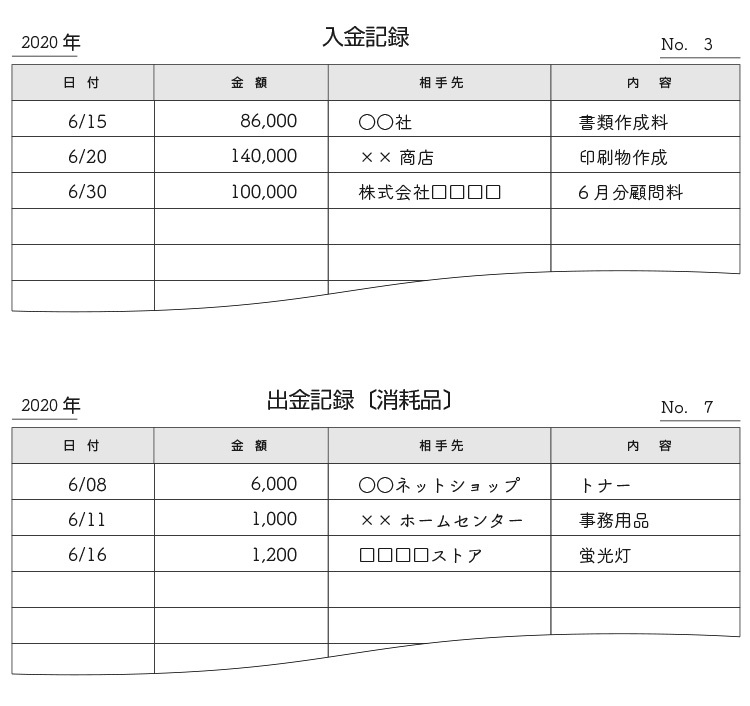

事業による所得を申告する場合には、日頃から帳簿付けを行っている必要があります。

帳簿とは取引の記録で、簡単にいえば収入や経費の内訳を記すものです。

領収書などは残しておく必要がありますが、万一紛失してしまった、領収書が発行されなかった、という場合には帳簿が証拠として認められるケースもあるため面倒でも必ず作成しておきましょう。

白色申告では「簡易簿記(単式簿記)」と呼ばれる簡易な方式での帳簿付けが可能です。

簡易簿記で作成する帳簿は、以下のようになります。

経費(費用)を帳簿付けする場合には「水道光熱費」「旅費交通費」といった特定の「勘定科目」に分けて記載を行う必要があります。

勘定科目とは日々の取引を帳簿に記入するときに用いるカテゴリのようなもので、これを用いることによって事業の部外者に経営状態を示したり、適切な経営判断を下したりすることができます。

なお白色申告のために作成する帳簿に、書式の決まりはありません。

お金の出入りが分かりさえすれば良いので、初心者の方でも比較的簡単に帳簿付けできるといえます。

ただし作成した帳簿や、帳簿の元となった領収書には保管の義務があるという点には注意が必要です。

| 保存すべきもの | 保存期間 | |

|---|---|---|

| 帳簿 | 収入金額や必要経費を記した帳簿(法定帳簿) | 7年 |

| 必要に応じて作成した帳簿(任意帳簿) | 5年 | |

| 書類 | 決算に関して作成した棚卸表などの書類 | |

| 請求書、納品書、送り状、領収書などの書類 | ||

なお、作成した帳簿や保存している書類などを提出する義務はありません。

たしかに、帳簿の提出義務はなく、帳簿の作成や帳簿・書類の保存を忘れてしまっても、罰則などが課されることもありません。

しかし帳簿を作成していないと、税務調査を受けた場合、所得計算において不利になる可能性があるので注意が必要です。

実際は費用や損失が発生し申告したとおりの所得であっても、帳簿を作成していなければその事実を証明できず、課税額を増やされてしまいます。

1-3.白色申告の提出書類

白色申告において提出が義務付けられているのは以下の3種類の書類です。

- ・確定申告書

- ・収支内訳書

- ・確定申告書に添付する控除に関する書類

確定申告書および収支内訳書は国税庁のサイトからダウンロードできます。

確定申告書に添付する控除に関する書類とは、生命保険などに加入している場合に送られてくる控除証明書や、医療機関の領収書など、各種の控除を受けるために必要な書類のことです。

2.青色申告とは

白色申告と違い、青色申告は誰でもできるというわけではありません。

青色申告とは、一定の帳簿書類を備え付け、それに基づいて正確に所得を計算する納税者について税務上さまざまな優遇措置が与えられる制度です。

青色申告を行う場合のメリットの一つとして、所得を計算する上で、最高65万円を差し引くことができる「青色申告特別控除」を適用することができます。

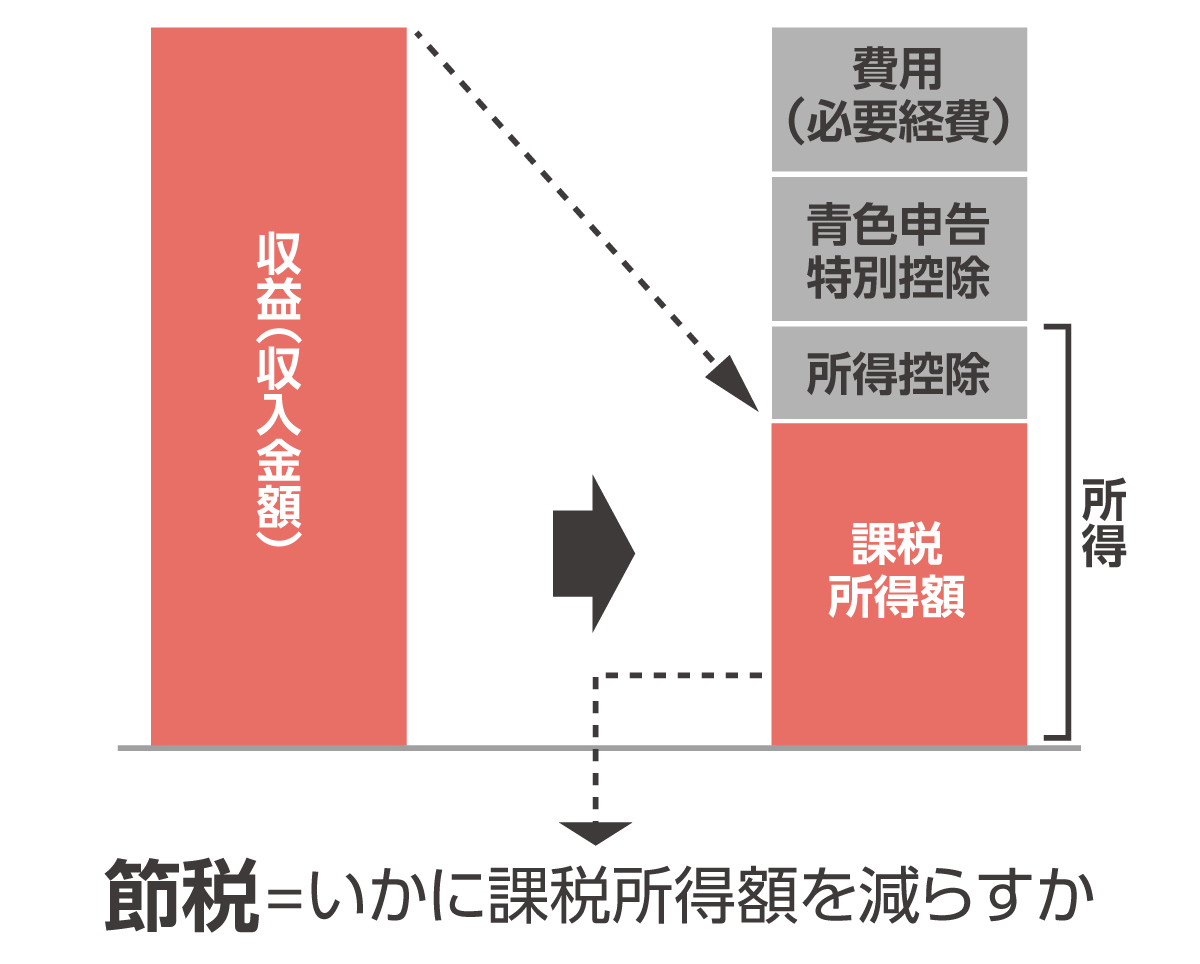

所得税などの税金は収益(収入金額)や売上高に対してではなく、「課税所得金額」に一定の税率を掛けることで税額が算出されます。

課税所得金額は簡単にいえば収益(収入金額)から事業に必要となった費用(必要経費)や生命保険料控除や配偶者控除等、納税者個々の事情に応じた所得控除を差し引くことで計算されます。

青色申告特別控除の適用があると、収益(収入金額)から事業に必要となった費用(必要経費)を差し引いた金額からさらに最高65万円を差し引いた後、その他適用可能な所得控除を適用した上で課税所得金額が決定されるため、納税者にとって節税ができる有利な制度といえるのです。

青色申告の控除には2種類あり、10万円控除と65万円控除が存在します。

いずれかを任意で選ぶものではなく、青色申告を行うことで10万円、所定の条件を満たすことで65万円の控除が受けられる制度となっています。

以下で青色申告について詳しくご説明していきます。

2-1.青色申告の対象者

青色申告を行うことができるのは、事業所得や不動産所得、山林所得を得ている方のうち、青色申告承認申請書を提出した方だけです。

- ・事業所得……農業や漁業、製造業やサービス業、その他の事業などを通じて得た所得(譲渡所得と山林所得を除く)

- ・不動産所得……土地や建物などの不動産の貸付け、船舶や航空機の貸付けによって得た所得

- ・山林所得……山林を譲渡したり、取得日から5年以上経過した後に伐採して譲渡したりして得た所得

青色申告承認申請書は原則として開業日から2カ月以内に提出する必要があります。

ただし開業日が1月1日~1月15日の場合は3月15日が提出期限です。

またこれまで白色申告をしていた方が青色申告に切り替えたい場合は、青色申告の対象となる初めての年の3月15日までに提出しなくてはなりません。

2-2.青色申告特別控除と帳簿

青色申告を行うと55万円控除か10万円控除のいずれかの青色申告特別控除が適用されます(※)。

なお55万円控除を受けられるのは事業所得または不動産所得を得ていて一定の条件を満たしている場合だけです。

山林所得を得ている方および55万円控除適用の条件を満たさなかった方は10万円控除が適用されます。

10部屋以上の賃貸アパートやマンション、もしくは5軒以上の戸建て物件を所有していることなどがおよその目安とされています。

2-2-1.55万円控除と必要な帳簿

55万円控除の適用条件は以下のとおりです。

- ・複式簿記による帳簿付け(発生主義)

- ・確定申告時に貸借対照表と損益計算書を提出する

さらに「e-Taxによる電子申告あるいは電子帳簿保存」を行うことで控除額が65万円にアップ

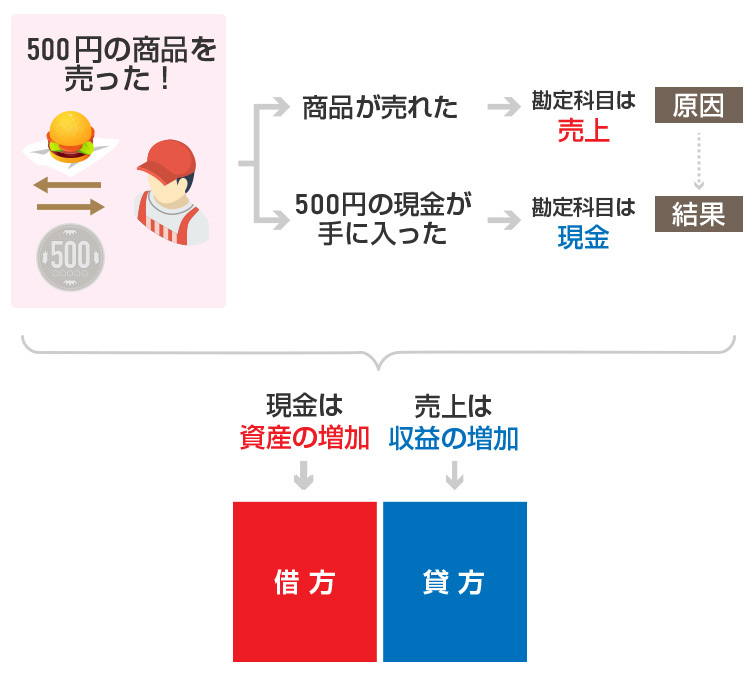

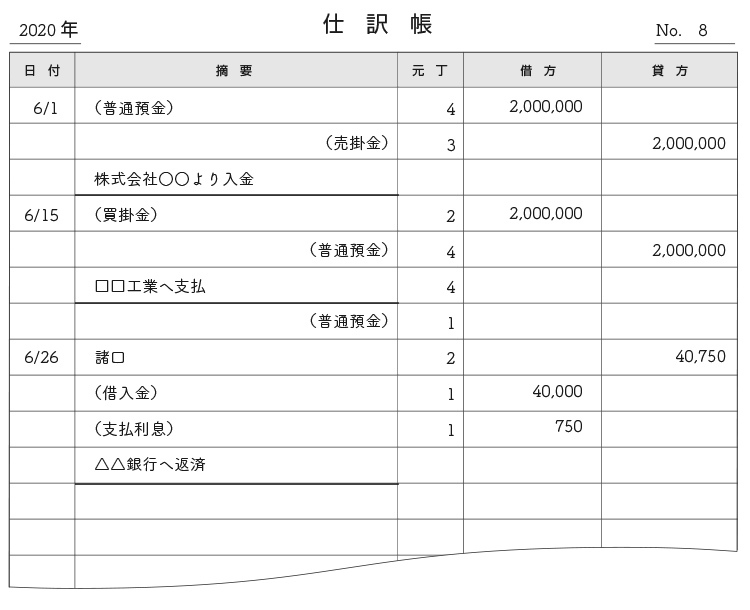

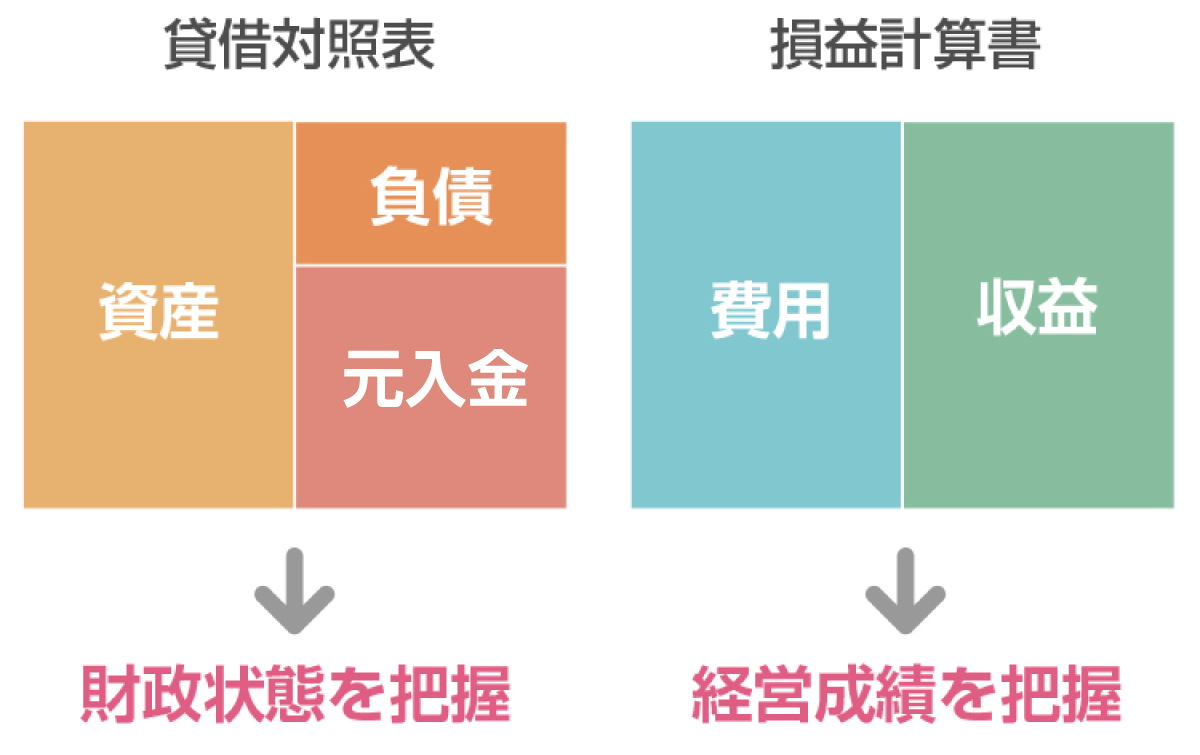

します。 ここでは55万円の控除を受けるために必要な帳簿についてお伝えしましょう。 55万円控除を受けるためには、まず「複式簿記」での帳簿付けが必須です。 複式簿記の帳簿では、例えば500円の商品が現金で売れたことを、「商品が売れた」ということと「現金が増えた」ということの二つの局面から捉え、借方と貸方に分解します。 青色申告で必要な帳簿は、「主要簿」と呼ばれる「仕訳帳」と「総勘定元帳」の二つです。 例えば普通預金に売掛金200万円の入金があった場合には、「普通預金」と「売掛金」という双方の側面からこれを記載するのですね。 また青色申告では、主要簿のほかに必要に応じて以下の「補助簿」を作成します。 青色申告を行う場合にも作成した帳簿やその元となった書類、決算書などを保存しておく義務があります。 保存を怠ると確定申告の内容が正しいことを証明できず、追加で徴税されてしまう場合もあるので注意してくださいね。 また65万円の最大の控除を受けるためには、国税庁が運営する確定申告のためのシステムe-Taxを通じての電子申告、もしくは帳簿を電子データで作成・保存することが求められます。 手書きの帳簿は避け、パソコンやタブレット、スマートフォンでの帳簿作成が賢いやり方だといえるかもしれませんね。 一般的に青色申告は白色申告より難しいなどといわれていますが、それは複式簿記が単式簿記に比べ複雑で専門的な知識を必要とするものであるためです。 10万円控除は、55万円控除の要件に該当しない青色申告者に適用される控除です。 具体的には簡易簿記(単式簿記)での帳簿付けや現金主義での帳簿付けを行った場合には控除額が10万円になります。 現金主義とは、現金が動いた日付で帳簿付けを行う方式のことです。 一般的には現金の出入に限らず、支出や収入の経済的事実が発生するたびにその日付で帳簿付けをする発生主義が用いられています。 現金主義を選択することで帳簿を簡易なものにすることができますが、反面、控除額が減ってしまうのですね。 現金主義についてはこちらの記事、発生主義の詳細はこちらの記事で解説しています。 10万円控除を利用する場合、必要となる帳簿は簡易簿記で作成された現金出納帳です。 また売掛を行っている場合には売掛帳など、状況に応じて以下の帳簿を作成します。 青色申告で提出が義務付けられているのは以下の書類です。 確定申告書は白色申告と共通の書類です。 確定申告書と青色申告決算書は国税庁のサイトからダウンロードすることができます。 青色申告決算書には、複式簿記で作成する「損益計算書」と「貸借対照表」が含まれます。 貸借対照表は一定時点の財政状況(何がいくらあるのか)を示す書類、損益計算書は一定期間の経営成績(事業でいくら儲けたのか)を示す書類です。 貸借対照表では借方に資産、貸方に負債と元入金を記入し、損益計算書では借方に費用、貸方に収益を記入します。 いずれも、借方と貸方の合計額は一致します。 なお、青色申告決算書は提出後も7年間の保管が義務付けられています。 結論からお伝えすると、節税につながるため対象となりうる方は青色申告を選択するのがおすすめです。 青色申告には、10万円控除と55万円控除のほかにもさまざまなメリットがあります。 生計をともにしている家族が仕事を手伝っている場合、その方に給与を支払うことがあります。 これらの給与は原則として費用に計上することができません。 しかし青色申告であれば、「専従者給与」として費用計上が可能です。 課税対象額は収益から費用を差し引いた所得をベースに決定されるため、費用として計上できるものが増えれば、その分節税につながると考えられます。 ただし専従者給与を費用計上する際には事前に税務署に「青色事業専従者給与に関する届出書」を提出し、以下の条件を満たしている必要があります。 また家族が専従者給与を受け取った場合、配偶者控除や扶養控除は利用できなくなるので注意してくださいね。 青色申告では白色申告と違い、最大3年間にわたって赤字を繰り越すことができます。 個人事業主の事業や所得にまつわる税金には、以下のようなものがあります。 所得税・住民税は所得に対して発生する税金、個人事業税は所得や業種に応じて発生する税金です。 収益から費用などを差し引いて赤字になってしまった場合、これらの税金を支払う必要はありません。 青色申告ではさらに、1年目の赤字を翌年以降も3年間にわたって繰り越すことができるのです。 1年目で残った赤字がさらに翌年の所得も相殺してしまった場合、翌年も税金を支払わなくて良いということになります。 また、その年に生じた赤字を前年分の所得から控除し還付を受けることもできます。 たしかに青色申告のメリットを最大限享受するためには複式簿記での帳簿付けと決算書の作成が必須です。 しかし単式簿記なら帳簿付けが簡単かといえばそうでもなく、白色申告を行うための日頃の帳簿付けにストレスを感じている方も多いのではないでしょうか。 実は会計ソフトを導入すれば白色申告も青色申告もほとんど変わらない手間で済ませることができます。 かつて白色申告では前々年分または前年分の所得の合計が300万円を超えない場合には記帳と帳簿・書類の保管は義務ではなかったため、白色申告と青色申告にかかる手間は大きく違っていました。 しかし現在では白色申告においても帳簿付けと帳簿および書類の保管が一律に義務付けられています。 白色申告、青色申告のいずれも帳簿付けと保管が必須になったため、面倒な帳簿付けを会計ソフトに任せてしまえば青色申告でも白色申告とほぼ変わらない手間で済ませられるのですね。 複式簿記においては日々の取引を借方と貸方に分解して帳簿に記載する「仕訳」という作業が必要となりますが、会計ソフトは仕訳を自動で行ってくれるため専門的な知識はほとんど必要ありません。 【税理士がおすすめする個人事業主向け会計ソフト】 確定申告は白色申告と青色申告に大別されます。 白色申告は開業届や青色申告承認申請書を提出していない方が確定申告を行う際に選択する方式で、簡易簿記での帳簿付けが可能です。 青色申告は開業届および青色申告承認申請書を提出した方が選択できる方式です。 青色申告では白色申告にない特別控除を受けられるため大きな節税効果が期待できます。 ただし青色申告特別控除を受けるためには、複式簿記での帳簿付けと決算書の作成が必須となります。 「知識がなくて複式簿記で帳簿をつけるなんてできないよ……」 とお困りの方には、会計ソフトの導入がおすすめです。 会計ソフトでは複式簿記に特有の面倒な作業もソフトが自動で行ってくれるため手間や時間を大幅に削減できますよ。

保存すべきもの

保存期間

帳簿

主要簿(仕訳帳、総勘定元帳)

補助簿(現金出納帳、売掛帳、買掛帳など)7年

書類

現金預金の取引等に関係する証憑書類 (領収書、請求書、普通預金通帳など)

その他の書類(請求書、納品書、送り状、領収書など)

5年

2-2-2.10万円控除と必要な帳簿

2-3.青色申告の提出書類

3.青色申告の方が節税になる?メリットは?

メリット1 家族に対する給与を費用にできる

メリット2 最大3年間赤字を繰り越せる

4.確定申告を簡単に済ませる方法

ソフト名

プラン

白色申告

青色申告

利用料金

特徴

やよいの白色申告

オンラインフリープラン

○

×

無料

確定申告書の作成がずっと無料

ベーシックプラン

○

×

初年度:0円

2年目以降:9,200円(税抜)電話・メール・チャットサポートが利用可能

トータルプラン

○

×

初年度:8,400円(税抜)

2年目以降:16,800円(税抜)操作質問、業務相談が可能

やよいの青色申告

オンラインセルフプラン

×

○

初年度:無料

2年目以降:8,000円(税抜)確定申告書の作成が簡単に

ベーシックプラン

×

○

初年度:0円

2年目以降:13,800円(税抜)電話・メール・チャットサポートが利用可能

トータルプラン

×

○

初年度:12,000円(税抜)

2年目位以降:24,000円(税抜)操作質問、業務相談が可能

freee

スターター

○

△

1,480円 / 月(税抜)

確定申告書の作成が簡単に

スタンダード

○

○

2,680円 / 月(税抜)

写真からの領収書取り込み枚数が無制限

プレミアム

○

○

39,800円 / 年(税抜)

税務調査もサポート

マネーフォワード クラウド確定申告

パーソナルミニ

○

△

1カ月無料

1,280円 / 月(税抜)確定申告書の作成が簡単に

パーソナル

○

○

1カ月無料

1,680円 / 月(税抜)月次推移などが確認できる

パーソナルプラス

○

○

1カ月無料

35,760円 / 年(税抜)電話サポートが受けられる

5.まとめ

会計ソフト

特長

スマートフォンアプリの操作性が抜群!

確定申告の書類作成から提出までスマホ一つで完結できる

>>公式サイトはこちら

25年連続売り上げ1位!王道中の王道

簿記の知識がなくても取引入力から確定申告まで完結できる

>>公式サイトはこちら

関連サービスとの連携が便利!

バックオフィス業務をサポートする関連サービスも充実

>>公式サイトはこちら